В поисках реального. Активы и стратегии пенсионных фондов

В 2014–2016 гг. Управляющая компания «Лидер» спонсировала издание трёх книг, посвящённых концессиям: «Концессии, изменившие мир», «Концессии, изменившие Россию», «Концессии 21 века. Энергии развития». Эти издания рассказывают, как на разных этапах истории в России и зарубежных странах на основе государственно-частного партнёрства создавались крупнейшие инфраструктурные объекты, меняющие экономику стран и жизнь конкретных людей. В предлагаемой книге «В поисках реального» исследуется другая сторона процесса – активы и стратегии ведущих инфраструктурных инвесторов мира, в первую очередь пенсионных фондов и управляющих компаний, которые в последнее десятилетие раздвинули границы привычной территории инвестирования и активно вышли в реальный сектор экономики. Чем сегодня владеют пенсионные фонды? Как они инвестируют в реальные активы? Каково регулирование инфраструктурного инвестирования? Ответы на эти и многие другие вопросы содержатся в книге «В поисках реального. Активы и стратегии пенсионных фондов».

В 2014–2016 гг. Управляющая компания «Лидер» спонсировала издание трёх книг, посвящённых концессиям: «Концессии, изменившие мир», «Концессии, изменившие Россию», «Концессии 21 века. Энергии развития». Эти издания рассказывают, как на разных этапах истории в России и зарубежных странах на основе государственно-частного партнёрства создавались крупнейшие инфраструктурные объекты, меняющие экономику стран и жизнь конкретных людей. В предлагаемой книге «В поисках реального» исследуется другая сторона процесса – активы и стратегии ведущих инфраструктурных инвесторов мира, в первую очередь пенсионных фондов и управляющих компаний, которые в последнее десятилетие раздвинули границы привычной территории инвестирования и активно вышли в реальный сектор экономики. Чем сегодня владеют пенсионные фонды? Как они инвестируют в реальные активы? Каково регулирование инфраструктурного инвестирования? Ответы на эти и многие другие вопросы содержатся в книге «В поисках реального. Активы и стратегии пенсионных фондов».

Опыт лидеров

Российской индустрии управления активами негосударственных пенсионных фондов исполнилось в этом году 25 лет. Все эти годы управляющие активами НПФ выполняли одну из важнейших функций фондов: сохранять от инфляции и приращивать пенсионный капитал.

По своей природе пенсионные средства обладают двумя естественными свойствами: с одной стороны, они являются источником выплат застрахованным лицам, с другой – источником длинных денег в экономике. При этом без инвестиций обеспечить выплаты на длинном горизонте практически невозможно.

10 лет назад Управляющая компания «Лидер» начала осваивать сферу инфраструктурных инвестиций. Компания первой на практике реализовала модель привлечения средств пенсионного фонда в строительство инфраструктурного объекта через инструмент концессионных облигаций, дав старт абсолютно новому рынку. К настоящему времени в компании сформирован один из лучших в стране центров компетенций в сфере долгосрочных инвестиций в инфраструктуру. Благодаря усилиям «Лидера» пенсионные деньги научились реально работать в реальной экономике: за прошедшее время за счёт пенсионных средств профинансировано строительство дорог, коммунальных и социальных объектов.

«Лидер» не только нарабатывает практику, но и организует исследования по истории и актуальным процессам государственно-частного партнёрства и концессий как в России, так и за рубежом. Результаты этих исследований представлены в книгах «Концессии, изменившие мир», «Концессии, изменившие Россию» и «Концессии 21 века. Энергии развития», которые были подготовлены и изданы в предыдущие годы при поддержке ЗАО «Лидер».

Сегодня, когда отрасль управления пенсионными активами находится в России на очередном этапе реформирования, Управляющая компания «Лидер» открыла новый издательский цикл. Вслед за изучением лучших концессионных проектов организовано исследование лучшего зарубежного опыта пенсионных инвестиций в инфраструктуру.

В книге «В поисках реального» читателям представлены инфраструктурные активы и новые стратегии крупнейших пенсионных фондов мира, которые ищут и находят возможности справиться как с внутренними, так и с глобальными вызовами современности.

ЗАО «Лидер»

Компания по управлению активами

пенсионного фонда

Скачать книгу в PDF

От авторов. Код долгосрочности

Введение. Глобальные вызовы и мегатренды

Глава 1. Россия

Глава 2. Страны-лидеры: Канада, Великобритания, Австралия

Глава 3. Соединённые Штаты Америки

Глава 4. Европейский союз

Глава 5. Азиатско-тихоокеанский регион

От авторов. Код долгосрочности

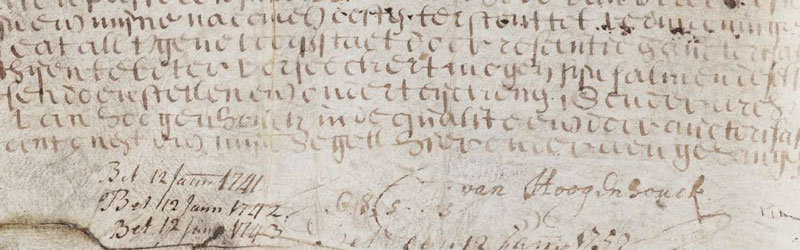

Изучая современные стратегии инфраструктурных инвестиций зарубежных пенсионных фондов, авторы неизбежно захватывали куда больший исторический контекст, нежели временной отрезок в два десятка лет, который изначально был определён для проведения исследования. В некоторых случаях оставаться в заданных рамках было довольно сложно – интереснейшие факты из истории инфраструктурных инвестиций открывались по стечению обстоятельств с самой неожиданной стороны.

Так, «по чистой случайности» в электронной библиотеке Йельского университета авторы нашли изображение проектной инфраструктурной облигации, которая была выпущена 15 мая 1648 года голландским кооперативом De Stichtse Rijnlanden. Формальным языком эту ценную бумагу можно описать так: облигация документарная, на предъявителя, бессрочная. И по ней до сих пор предъявитель ценной бумаги может получить – и получает! – причитающиеся годовые проценты.

Введение. Глобальные вызовы и мегатренды

На исходе первого двадцатилетия 21 века пенсионные фонды крупнейших экономик мира оказались на перекрёстке всех глобальных вызовов и изменений современного общества. Со времён падения Римской империи, денежная система которой не выдержала непомерных обязательств по выплате пенсий солдатам многочисленной армии завоевателей, ситуация с пенсионными и иными социальными обязательствами в разных странах не единожды становилась фундаментальной причиной кризисов и революций.

Социально-экономическое устройство и пенсионные системы большинства развитых стран испытывают сейчас на себе одновременно факторы хронического дефицита бюджетов пенсионных фондов, роста продолжительности жизни, миграции людей, распада традиционных взаимосвязей в общественном и личном, а также износа общественной инфраструктуры.

В ответ на это долгосрочные институциональные инвесторы и их регуляторы вынуждены «защищаться». Они формируют новые тренды: создают идеологию «лонгтермизма», продвигают в обществе принципы ответственного инвестирования, приступают к институализации нового класса нелистинговых инфраструктурных активов, переходят от системы гарантированных пожизненных пенсионных выплат к планам с обязательными взносами, двигаются в сторону консолидации и учатся управлять активами в новой таргетированной экономике.

Глава 1. Россия

Десять лет назад о рынке долгосрочных институциональных инвестиций в инфраструктуру в России не было и речи. И это несмотря на то, что к тому времени в нашей стране уже сложилась полноценная индустрия негосударственных пенсионных фондов и управляющих компаний. А потребности в модернизации общественной инфраструктуры с привлечением частных инвестиций привели к принятию в 2005 году Федерального закона «О концессионных соглашениях».

Институциональные инвестиции «прорываются» в инфраструктуру в основном с подачи рынка, и делать это, по понятным причинам, могут только крупные игроки. Процесс консолидации негосударственных пенсионных фондов, безусловно, будет способствовать развитию этого направления, поскольку институты длинных денег не могут быть мелкими. В арсенале инвесторов долгосрочных проектов должны быть финансовые мощности для нивелирования самых разных рисков. Им также нужны компетенции в самых разных областях инфраструктуры. Нужны и специальные финансовые инструменты, без которых институциональные инвесторы бессильны.

Глава 2. Страны-лидеры Канада, Великобритания, Австралия

Канада, Великобритания и Австралия – пенсионные фонды этих стран наработали интересный опыт инфраструктурных инвестиций. Причем в каждой стране лучшая практика имеет свои существенные особенности и свой характер. В Канаде это активное использование прямых инвестиций, в Великобритании – создание инфраструктурных платформ, в Австралии – развитие инфраструктурных фондов.

Представление опыта инфраструктурных инвестиций пенсионных фондов Канады, Великобритании и Австралии сопровождается таблицами с характеристикой реальных активов, которые находятся в портфелях этих фондов.

Глава 3. Соединённые штаты америки

Оригинальная версия решения проблемы дефицита пенсионных фондов была предложена руководством штата Нью-Джерси. Здесь прорабатывается возможность создания государственной лотерейной кампании, доходы от которой будут направляться в местный пенсионный фонд – New Jersey Pension Fund. Такая инициатива возникла неслучайно: Нью-Джерси считается одним из самых «азартных» американских штатов после Невады. На территории штата расположено большое количество казино, а организация лотерей, на деньги от которых, по одной из версий, был построен Принстонский университет, ещё с XVIII века прочно вошла в традиции Нью-Джерси.

Наряду с такими экзотическими решениями, большинство управляющих пенсионными активами в Северной Америке ищут решение проблемы дефицита пенсионных фондов в более предсказуемых сферах, в т ом числе в инфраструктуре.

Представление опыта инфраструктурных инвестиций пенсионных фондов США сопровождается таблицами с характеристикой реальных активов, которые находятся в портфелях этих фондов.

Глава 4. Европейский союз

В странах Европейского союза отношение частных пенсионных инвестиций к ВВП колеблется от 0,6% в Греции до 178,4% в Нидерландах и 205,9% в Дании. 13 стран Европы имеют коэффициент ниже 10%, например, Франция и Италия. Разнятся и инфраструктурные потребности, и инвестиционные традиции стран. Инвестиции пенсионных фондов скандинавских стран задают тон в инфраструктурном инвестировании. Неудивительно, что пенсионные фонды Нидерландов, Дании, Швеции, Финляндии являются владельцами самого заметного портфеля объектов.

С точки зрения отраслевых предпочтений больше половины европейских пенсионных фондов выбирают инвестиции в транспортную инфраструктуру и энергетический сектор, третье место занимают объекты коммунальной инфраструктуры.

Представление опыта инфраструктурных инвестиций пенсионных фондов Европы сопровождается таблицами с характеристикой реальных активов, которые находятся в портфелях этих фондов.

Глава 5. Азиатско-тихоокеанский регион

Одна за другой страны Азиатско-Тихоокеанского региона выходят на рынок инфраструктурных инвестиций – и в качестве инвесторов, и в качестве региона инвестирования, и в качестве организаторов площадок, предоставляющих глобальным инвесторам удобные финансовые инфраструктурные инструменты. Первое место в списке глобальных инфраструктурных инвесторов (TOP 100 Global Infrastructure Investors, IPE Real Assets, 2017) с инвестициями свыше $40 млрд занимает Инвестиционная корпорация Китая.

Представление опыта инфраструктурных инвестиций пенсионных фондов стран АТР сопровождается таблицами с характеристикой реальных активов, которые находятся в портфелях этих фондов.

Заключение. За границей реального

Летом 2017 года проектная компания Bazagette Tunnel Limited, которая реализует самый масштабный за последние 150 лет инфраструктурный проект в Великобритании в сфере водоотведения, примерно в одно и то же время утвердила два документа. Первый документ – это решение об очередном выпуске проектных облигаций на сумму £300 млн, выпущенных для финансирования строительства канализационного тоннеля Tideway в Лондоне в дополнение к перегруженным сетям викторианской эпохи. Второй документ – это стратегия «Публичное искусство и наследие», которая стала результатом обширных исследований многовековой истории «взаимоотношений» реки Темзы и людей, проживающих на её берегах.

В 2016 году на берегах другой реки – российской Волги – при поддержке проектной компании «Концессии водоснабжения», которая модернизирует централизованную систему холодного водоснабжения и водоотведения в городе-герое Волгограде с привлечением средств пенсионных фондов, была организована международная декада паблик-арта «(Из)Обретая публичное».

Для чего создатели реальных инфраструктурных объектов так целенаправленно выходят за границы реального, организуя исторические исследования, художественные выставки и публичные мероприятия? Судя по всему они хотят удивлять, восхищать и вдохновлять людей, которые к ним придут на берега большой реки.

ТОП-50. Ведущие инфраструктурные инвесторы пенсионной индустрии мира

На основе проведённого исследования в качестве итогового материала в книге представлена экспертная выборка Национальной ассоциации концессионеров и долгосрочных инвесторов в инфраструктуру (НАКДИ) «Ведущие инфраструктурные инвесторы пенсионной индустрии мира».